2017 年以來,川普行情由多轉空與通俄門事件發展、歐元區國家接連的國會與總統大選、英國脫歐進展及國會改選、南韓大選與東北亞情勢,加上能源市場動向、美國科技類股下跌的交互影響,全球股市走勢波動;歐股雖一度出現獲利了結、西班牙金融機構危機、義大利國會選舉可能提前消息的干擾,壓抑漲勢,然由於歐元區政治風險下降與經濟數據偏多,有利歐股於上半年普遍收紅。美國股市今年以來頻創新高,然一度由於川普政策前景不明而出現較大幅度的回檔,惟企業獲利佳、類股輪動的表現,美股亦以紅盤坐收。國際股市與政治風險、美國利率走向、能源市場消息雖干擾亞股走勢,然在各項消息轉趨正向、資金面的加持下,亞股多以上揚結束上半年。截至 2017 年 6 月 21 日止,整體台灣核備銷售的股票型基金美元報酬率為 14.03%,債券型基金美元報酬率為 5.94%。

◆歐洲

歐洲央行於今年 4 月起縮減每月購債規模至 600 億歐元,並延長至今年 12 月,且其保持貨幣寬鬆環境的說法未變;此外,該行分別將今、明、後三年經季調後的經濟成長率上調至 1.9%、1.8%、1.7%;然由於該行預期國際能源價格將保持疲軟之故,分別下調今、明、後年的通膨水平至 1.5%、1.3%、1.6%。

經濟表現方面,歐元區今年第一季 GDP 上修至 1.9%,優於預期、失業率於 4 月份下降至 9.3%,為 2009 年 3 月以來的低點、歐盟委員會公佈的消費者信心指數則自 3 月開始上升;惟通膨雖一度於 2 月份回升至 2%,然之後受到國際能源價格的影響走勢波動,並於 5 月份下降至 1.4%,且不如預期。另方面,歐元區 5 月份綜合 PMI 終值反映該區保持擴張;其中,又以德國、法國經濟增速來到近 6 年來的高點;且該報告反映受訪者對接下來 1 年的產出信心來到自 2012 年 7 月以來的高點;歐元區百貨零售今年以來的表現亦逐漸轉佳。川普行情的變化、歐元區重量級成員國接連大選、能源市場動向、歐洲央行與聯準會的利率決策,加上美國科技類股下跌、西班牙金融機構獲得金援、義大利國會重選可能提前、希臘再次獲得金援等消息,先後交互影響歐股走勢波動,惟在歐洲政治風險顯著下降、歐洲企業獲利及經濟數據樂觀的加持下,歐股於上半年普遍收紅。另方面,儘管歐洲央行表示保持貨幣寬鬆的環境,惟由於德國總理梅克爾表示歐元太弱、美國經濟數據不利美元指數表現,截至 2017 年 6 月 21 日止,歐元升值 5.65%,並大幅推升歐洲股票型基金組別美元報酬率至 12.05%-26.65% 之間。

歐元區單一國家中,西班牙第一季 GDP 季增 0.8%;通膨雖一度於 4 月份上升至 2.6%,然隨即於 5 月份降至 1.9%,符合預期;該國 Markit 製造業 PMI 則於 5 月份來到近 4 個月以來的高點 (55.4),其中,新訂單增速為今年以來最快速的月份。該國官方預計第二季將隨著夏季觀光潮來臨,將有更佳的經濟成長表現,並上修今年經濟成長率至 2.7%。西班牙經濟保持擴張、通膨壓力下降、歐元區政治風險在法國大選後顯著降低、其後該國銀行 Banco Popular 的金融危機獲得解決、官方禁止股市放空 Liberbank 等消息,有利西班牙股市表現,西班牙 IBEX 35 指數上漲 14.85%,加上歐元升值的推升,西班牙股票型基金組別美元報酬率升至 25.33%。義大利統計局公佈第一季 GDP 季增 0.4%;其通膨一度於 4 月份升至 1.9%,然隨即於 5 月份降至 1.4%。然義大利的消費者信心指數與企業信心指數分別於 5 月份惡化,官方並預期失業率將再次上升;且義大利 5 月份製造業 PMI 亦來到近 3 個月以來的低點,也反映出製造業生產與新訂單減少。法國總統大選結果符合預期、市場認為該國未有立即風險等因素,有利義大利股市一度表現出色,然其後受到義大利金融機構需要金援、國會大選可能提前的消息影響,壓抑漲幅,義大利 MIB 指數上漲 9.55%,義大利股票型基金組別美元報酬率亦受惠於歐元升值,被推升至 21.77%。其餘單一國家基金組別美元報酬率則上升至 17.89%-21.67% 之間。

瑞士聯邦統計局表示,該國第一季 GDP 年增 1.1%,低於市場預期,然有鑒於 5 月份失業率下降至 3.1%,同時瑞士出口產業受惠於歐元區經濟擴張,而呈現廣泛的復甦表現。不過,瑞士央行第二季經濟報告指出,今年該國 GDP 預估值維持不變 (1.5%),亦保持今年通膨預估值在 0.3%,但分別下調明、後二年通膨預估值至 0.3%、1%;並表示將保持其貨幣寬鬆環境,以穩定物價走勢與支撐經濟活動。今年以來,儘管受到川普行情轉空、通俄門事件發展、周圍鄰國接連的大選等消息的干擾,瑞士仍保持揚勢,然在瑞士法郎仍屬強勢,不利其出口的心理因素影響下,漲幅最終受到壓抑,截至 2017 年 6 月 21 日止,瑞士 SMI 指數、SMI 中型股指數分別上揚 9.32%、19.02%。川普行情轉空、美國經濟數據轉弱的影響,美元指數波動下行,瑞士法郎升值 4.27%,分別推升瑞士大型股票型、瑞士中小型股票型基金組別美元報酬率至 18.91%、22.76%。

即使土耳其預算赤字與失業率均處於高點、通膨仍保持於高水平 (11.72%);然其統計局公佈該國第一季 GDP 年增 5%,大幅優於市場預期、今年 1-5 月經濟信心指數於保持上揚趨勢、1-4 月間的百貨零售銷售亦緩步上升;且該國央行認為,土耳其 4 月份的工業生產及 5 月份的製造業 PMI 皆反映,強勁的 GDP 成長表現可望延續至第二季。隨著土耳其憲政體制公投於 4 月 17 日結束,正式轉變為總統制,部分人士認為將有助總統厄多岡整合權力,有利政治環境穩定,且該國相對較高的利率環境、內需與公共建設支出支撐其經濟成長等因素加持,截至 2017 年 6 月 21 日止,土耳其 National 100 指數上漲 27.2%,土耳其股票型基金組別美元報酬率為 29.57%(僅一檔),為今年以來表現最佳的組別。

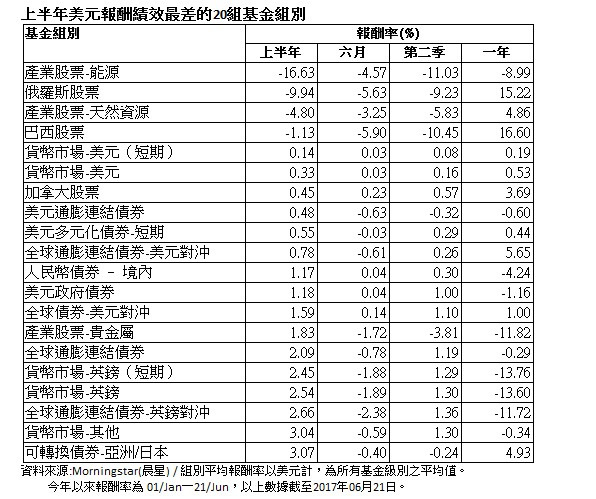

俄羅斯央行今年積極降息,先後於 3 月、4 月分別降息一碼及二碼,並於 6 月份再次降息一碼,將基準利率下調至 9.00%,並在其貨幣政策聲明中提到,目前該國通膨接近其目標率 4%,且經濟活動正在復甦;另受惠於 2016 年年底以來的實質薪資成長趨勢,百貨零售需求於第一季出現復甦。並將其 2017 年經濟增長率估值上調至 1.3%-1.8% 之間。惟該行亦表示,今年下半年仍有機會降息,但將視通膨和經濟表現而定。俄羅斯今年以來的經濟表現持續受到原油減產協議、西方已開發國家對其經濟制裁所影響,且隨著川普經濟效應逐漸退散、原油供需失衡疑慮升溫,截至 2017 年 6 月 21 日止,俄羅斯 RTS 指數下挫 15.53%,俄羅斯股票型基金組別美元報酬率為負 9.94%。

◆ 美洲

聯準會在接連釋出升息訊號之後,終於先後在 3 月、6 月的利率決策會議中,分別宣佈升息一碼,將聯邦基準利率升至 1%-1.25% 之間,符合市場預期;並於 6 月份表示,將正式啟動縮減資產負債表規模的計劃,亦暗示今年還會再次升息。

經濟表現方面,今年第一季 GDP 為 1.2%,表現略顯疲態;通膨則於 5 月份下降至 1.9%,低於市場預期。就業市場方面,勞動部公佈的非農就業人數與 ADP 公佈的新增就業機會於 5 月份出現分歧,惟失業率已從年初的 4.8%,逐月下降至 5 月份的 4.3%,且時薪保持成長、初次請領救濟金人數持續處低於歷史水平人數等訊息,多反映美國就業市場持續擴張。其他經濟數據方面,密西根消費者信心指數雖於 1 月份受到川普政策前景的激勵,然之後受到美國國內外政治風險的干擾而走低,更於 6 月份受到前聯邦調查局長柯米對川普通俄門事件作證的影響,下降至近 8 個月以來的低點 (94.5)、百貨零售銷售亦於 5 月份轉為負成長 (-0.3%),遠不如預期、耐久財訂單表現於 4 月份轉為減少 0.7%,反映製造業景氣轉趨悲觀。房地產市場方面,即使新屋銷售、成屋銷售表現較佳,然營建許可表現波動,並於 5 月份大幅減少 4.9%,表現遠不如預期;新屋開工則自 2 月之後,逐月減少,5 月份新屋開工率更減少 5.5%,亦遠低於預期。今年以來的川普行情在其接連的行政命令觸發市場負面情緒、突襲敘利亞與阿富汗、東北亞緊張情勢升溫、廢除歐記健保法一度受阻、通俄門事件持續發展的影響下,已逐漸轉空,加上油價走軟等因素,不利美股表現,然在市場仍對川普稅改與擴大公共建設計劃抱持期待、法國總統大選符合預期、美國企業財報正向,加上科技、金融與能源等類股輪動的助力,截至 2017 年 6 月 21 日止,三大指數漲幅在 8.34%-15.81% 之間;由於川普行情轉空,羅素 2000 指數最終只上揚 3.1%;美國股票型基金組別美元報酬率介於 3.31%-14.32% 之間。

巴西央行今年積極降息救經濟,分別於 4 月、6 月各降息四碼,共降息八碼,將其基準利率降至 10.25%,符合市場預期,並為 2014 年 1 月以來低點;惟該行指出經濟結構重整計劃將對經濟成長產生壓力,並壓抑降息空間。巴西 2 月-4 月之間的失業率持續保持於高點 (13.6%);然扣除掉通膨之後的薪資年增 2.7%;且其今年第一季 GDP 季增 1%,反映巴西經濟可望步出衰退,同時其央行將今年該國經濟成長率預估上調至 0.5%、4 月份的百貨零售銷售意外的從之前連續 2 個月萎縮中回升,並上修 3 月份的萎縮幅度至負 1.2%;且該國 5 月份通膨降至近 10 年的低點,有利百貨零售銷售表現。即使巴西經濟露出曙光、央行積極降息,然由於該國央行指出,總統泰梅爾貪腐醜聞的政治危機,是其經濟面臨的主要風險,壓抑巴西股市表現,截至 2017 年 6 月 21 日止,巴西 Ibovespa 指數僅上揚 0.89%;巴西股票型基金組別美元報酬率為負 1.13%。

◆ 亞洲

中國在 3 月份的十二屆全國人大五次會議中,將今年經濟成長率目標定為 6.5%。而其今年第一季經濟成長率達 6.9%,不只優於預期,亦為近 6 季以來增速最快的一季,同期 CPI 年增 1.4%,不如去年第四季,PPI 年增 7.4%,較去年第四季為高,反映出中國民生物價溫和成長,工業生產價格回升的現象;再加上就業規模擴大、國際收支改善等訊息皆反映其經濟狀況良好。海關總署公佈今年第一季受惠於世界經濟持續復甦,國內經濟穩中向好的影響,貿易進出口均優於預期;此外,儘管 4 月份分別以美元計與人民幣計的進出口數據一度均不如預期,然 5 月份再次優於預期。中國財新製造業 PMI 自 2 月之後,逐步下降,並於 5 月降至榮枯線之下 (49.6),低於市場預期;今年以來的非製造業 PMI 雖走勢波動,但保持在榮枯線之上。此外,國際信評機構穆迪鑒於中國結構性改革尚不足以阻止其債務繼續成長,於 5 月 24 日將中國主權債信評等從 Aa3 降至 A1,然信評展望則從負向上修至穩定。

由於金融監管欲強化監管措施、官方可能緊縮其貨幣政策、債信評等遭降等消息干擾,中國股市量能持續受到壓抑,加上熊安新區概念股走勢波動、MSCI 於 6 月 21 日凌晨宣佈將中國 A 股納入 MSCI 新興市場指數的消息尚未完全反應,惟在國企改革、公私營合作制 (PPP)、粵港澳自貿區概念股、IPO 發行減速、人行為市場注入流動性等因素加持,中國股市漲跌互見,截至 2017 年 6 月 21 日止,深證 A 股下跌 4.17%、上證 A 股則上揚 1.72%,紅籌股與國企股指數則分別上漲 11.18%、10.63%;中國股票、中國股票 - A 股型基金組別美元報酬率分別為 22.11%、13.23%。儘管香港於 6 月份跟進聯準會腳步聲息一碼,港股一度重挫,然在國際股市樂觀的影響下,香港恆生指數上漲 16.79%,香港股票型基金組別美元報酬率為 21.25%。

韓國經濟研究院預計該國今年經濟表現將受到美國佈署薩德,導致中國觀光客減少的拖累,其經濟成長率將減少 0.5%。韓國財政部則表示,南韓經濟持續受惠於全球市場需求,出口穩定成長,惟其百貨零售成長力道仍顯不足,且企業生產與投資均露出疲態;並提醒,該國就業市場與家庭收入成長疲軟、近期國際貿易出現的障礙、聯準會升息前景皆為南韓經濟所面臨的風險。此外,官方於 6 月 19 日進一步緊縮房屋限購政策,對在首爾和釜山部分地區的購屋者,訂下貸款及購買資格等限制,以期在家庭債務不斷高漲的情況下穩住房市。僅管期間一度受到外資獲利了結、中國債信評級遭下調、MSCI 將中國 A 股納入其新興市場指數消息的短暫干擾,不利韓股表現,惟馬克宏勝選法國總統、南韓文在寅當選新任總統,提高市場對其財政政策的預期心理,加上中國邀請文在寅出席一帶一路峰會,降低中韓二國緊張關係、聯準會採漸進式升息等訊息,皆有利其股市表現,截至 2017 年 6 月 21 日止,韓國 Kospi 指數上漲 16.34%;韓國股票型基金組別美元報酬率為 19%。

印度今年第一季 GDP 年增 6.1%,遠低於市場預期;其中,民間資本投資緊縮 2.1%,拖累第一季經濟成長表現;通膨年增率亦於 5 月份大幅放緩至 2.2%。此外,壞帳已導致印度金融機構降低信貸放款,以至於資本投資佔其 GDP 比重降至 30% 以下。印度官方另表示,6 月開始的印度雨季降雨量尚符合預期,預計將有助通膨前景,然其貿易夥伴面臨的地緣政治風險,則是該國不可忽視的風險。儘管聯準會升息前景、能源價格走軟、印度第一季經濟成長不如預期,不利其股市表現,然在國際政治緊張情緒降溫、政府擴大支出、外資保持對莫迪執政的信心,有利資金面表現,截至 2017 年 6 月 21 日止,印度 Sensex 指數上漲 17.49%,印度股票型基金組別美元報酬率為 26.62%。

◆ 產業股票型基金組別表現

僅管今年以來,OPEC 與俄羅斯依約減少每日原油產量,並於 5 月份延長減產期限到明年 3 月,然美國原油庫存增量遠超過預期、川普預算書中更計劃將銷售其戰備原油庫存,並協助業者開採油田,加上 OPEC 與俄羅斯等國協議減產的規模未能符合市場預期、中國經濟成長速度放緩,導致供需失衡疑慮再起,截至 2017 年 6 月 21 日止,原油價格下挫 21.12%,處於每桶 50 美元以下的價位;產業股票 - 能源基金組別美元報酬率為負 16.63%,為今年以來表現最差的基金組別。能源價格下挫、中國經濟放緩,不利大宗商品物料價格走勢;而分散於能源、礦業的產業股票 - 天然資源基金組別美元報酬率為負 4.8%。

◆ 債券型基金組別表現

僅管聯準會分別於 3 月、6 月份各升息一碼,推升美國短天期公債殖利率,但由於美國通膨走軟、川普行政命令、將前聯邦調查局長解職與通俄門事件所引發的政治風險、歐元區主要經濟體接連的大選、英國國會重選等因素,避險心理導致美國 10 年期公債殖利率波動走低至 2.16%。歐洲央行行長下調歐元區通膨預估值,且將保持貨幣寬鬆環境、英國國會選舉結果為其脫歐協商蒙上陰影、義大利可能提前選舉等消息,引發避險需求,德國 10 年期公債殖利率波動向下至 0.26%。即使美歐長天期公債價格被避險心理推升,公司債利差保持收斂,然由於原油價格重挫、美歐通膨降溫,以至於通膨連結債券表現相對較差,截至 2017 年 6 月 21 日止,彭博巴克萊全球通膨連結指數報酬率為 3.37%。通膨連結債券型基金組別中,由於今年以來美元指數波動向下的走勢,推升全球通膨連結債券 - 歐元對沖、全球通膨連結債券 - 英鎊對沖基金組別美元報酬率分別至 4.64%、2.66%,美元通膨連結債券型基金組別美元報酬率為 0.48%,成為表現最差的債券型基金組別,其餘通膨連結債券型基金組別美元報酬率介於 0.78%-2.09% 之間。

即使國際能源價格重挫,然由於聯準會再次於 6 月升息未對新興市場債產生顯著影響、市場預期巴西仍有降息空間、俄羅斯亦不排除再降息的可能性、中國債信評級雖遭降評等,但穆迪上調其展望至正向,且其經濟穩定向好,有助降低市場信心衝擊、南韓政治風險降溫、美歐通膨降溫,貨幣政策轉為緊縮的壓力略降等因素,有利資金持續進入風險性資產,並加惠新興市場債表現,截至 2017 年 6 月 21 日止,摩根全球新興市場債券指數報酬率為 6.39%。新興市場債券型基金組別中,由於歐元升值 5.65%,全球新興市場債券 - 歐元傾向、全球新興市場公司債券 - 歐元傾向基金組別美元報酬率分別被推升至 11.07%、9.78%,分別成為表現最佳的前二大債券型基金組別;其餘新興市場債券型基金組別美元報酬率介於 6.36%-9.61% 之間。

僅管 OPEC 國家與俄羅斯未能提高減產規模,供需失衡疑慮升溫,布蘭特原油價格重挫 21.12%,促使能源類股高收益債利差擴大,不利整體高收益債市表現,然受惠於聯準會先後符合預期的升息,堅持其認為美國第一季經濟成長放緩僅為暫時現象的立場、市場預期高收益債發行量將較以往為低、資金面有撐等因素,有助高收益債市表現,截至 2017 年 6 月 21 日止,美銀美林全球高收益債券指數報酬率為 5.63%。高收益債券型基金組別中,受到歐元升值幅度較大的影響,歐元高收益債券、全球高收益債券 - 歐元對沖基金組別美元報酬率分別被推升至 9.65%、8.62%;其餘高收益債券型基金組別美元報酬率則介於 4.5%-8.07% 之間。

受到全球股市普遍收紅的帶動,有助可轉換債券型基金組別的表現,且由於相對強勢的歐元,可轉換債券型基金組別中,可轉換債券 - 全球歐元對沖基金組別美元報酬率上升至 9.31%。其餘可轉換債券型基金組別美元報酬率介於 3.07%-8.32% 之間。

c2017 晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及 (或) 其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純屬研究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產品。