-儘管日本企業獲利已改善,然日本經濟是否確實穩健擴張?

作者:晨星英國投資管理團隊

日本消失的十年,長期以來是全球經濟發展過程中常被論及的話題。自 1989 年的股市高點之後,日本經濟疲弱已持續相當長的時間,該國經濟衰退與通縮,已造成其長期的實質 GDP 表現未有顯著改變。經濟衰退伴隨而來的是資產價格泡沫化,日本股市與住房地產市場價格,持續低於其 1989 年的高點。

晨星英國投資管理團隊指出,這也衍生出一些問題,如:錯誤政策的開端,並導致經濟成長壓力持續更長的時間。而日本政府為刺激經濟成長、因應民間企業降低融資貸款意願,已成為全球舉債最高的國家,舉債水平佔 GDP 比重已超過 200%。

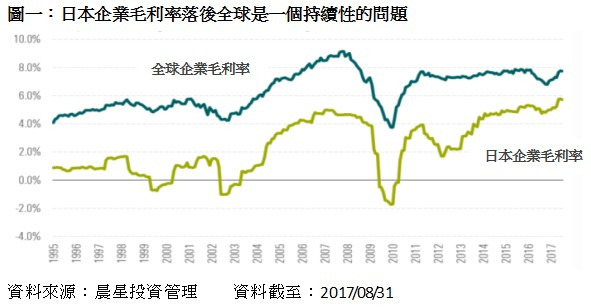

然而,近期日本經濟擴張趨勢是否得以永續,仍是未解的習題。如果日本經濟真如普遍所想的,將漸入佳境,那麼長期以來受冷落的日本股票,則可能再次成為受投資市場青睞且樂於長期持有的投資標的,並發揮投資分散佈局的效益。前述對日本經濟的樂觀態度,促使市場預期日本企業可望擺脫長達 20 年獲利相對較弱的情形。為評估潛在的獲利改善前景,投資人必須了解日本當時踏錯了哪一步;其中,最常被提及的原因是公司治理不佳,並導致產生欠佳的企業配息政策、模糊不清的獎勵計劃、怯於承擔風險,且非常低比重的獨立董事席次與高比重的交叉持股等現象,皆不利併購交易。另方面,企業也未能找出合適的獲利商品或服務組合,並導致企業高現金部位、外界普遍認為日本企業未能以股東利益為優先的錯誤印象。

在日本經濟仍存有許多問題的前提下,投資人對能刺激經濟成長的催化劑,無不引頸期待。在 2012 年,安倍經濟學射出第三支箭之後,推出刺激經濟成長與企圖解決日本企業獲利難題的政策;其中,日本企業治理守則 (Corporate Governance Code) 於 2015 年 6 月 1 日正式生效即為一例。

不過,會有人質疑日本官方政策是否足以對長期積累下來,且不利企業成長的基本面結構產生影響。舉例來說,日本企業持有相當高比重的現金部位、獨立董事所佔的比重偏低,以至於政府政策是否能促使企業運用現金部位發放股利,是值得長期觀察的地方。

不過,我們觀察到日本企業已出現明顯的改進;值得一提的是,有效的企業管理已帶動企業獲利顯著成長。且隨著企業治理守則公佈之後,獨立董事席次已顯著增加,即為一個明顯的改變;然要提醒的是,如此的改變,惟在能有效提高股息發放率之後,才有意義。整體而言,不止日本股息出現增長,且股息發放率亦出現顯著成長 (下圖二)。另外,日本企業買回庫藏股的舉措於 1994 年合法化,而初次進行買回庫藏股的企業家數也越來越多;我們認為這些都為重要的結構性發展。

不過,尚有其他值得考慮的要素;如:日圓走勢、產業集中度偏低,惟有資料顯示產業間的整合計劃也在醞釀中,然併購交易案件數量未有明顯成長,以至於獲利能力未能有顯著的結構性改變。企業融資水平亦是另一個值得持續關心的面向;而我們已見到企業貸款意願於近 20 年來首次出現提高;反映企業表現與企業信心強度已逐漸改善。

雖然已有數據反映日本民間企業有正向發展,惟投資人也必須評估多少的利多已反映在股價上,且這些正向改變能對投資組合有多少貢獻。為此,我們使用絕對報酬、相對報酬、基本面風險及反向指標四大項目做綜合性評估。綜合來看,我們認為儘管日本股市價值水平高於其歷史水平,然相對較其他主要市場為低;且日本業者在歐洲電信產業、美國健康護理產業方面都有市場發展規劃,可望有利日本股市前景,並能提供投資人分散佈局的效益;故我們將日本視為一個具投資價值的市場。

(本文由晨星英國撰寫,晨星台灣編譯)

c2017 晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及 (或) 其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純屬研究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產品。