作者:Morningstar

許多投資人對主動式投資與被動式投資採絕對的二分法,意即要不挑選表現出色的主動式經理人,要不就降低投資成本而選擇被動式投資。然而,若以投資目標為依歸,晨星認為如能同時善加利用二者,將有助達到投資目標。此文我們將討論在充分落實投資想法的前提下,善用主動式與被動式投資,除了能掌握表現優於大盤或者低投資成本的優點之外,也能提高投資靈活度,進而有利報酬表現。

以往,選擇主動式或被動式的立論,是強調在非效率性的市場環境中,主動式管理有較高機率表現優於大盤;而晨星投資管理於 2014 年也提出相關的研究結果佐證前述論點。該份報告以美國市場為主,並驗證美國小型股基金經理人表現超越其基準指數的機率,大於美國大型股票型基金經理人;且平均而言,美國小型股基金表現優於大盤的幅度,也傾向領先美國大型股票型基金。不只如此,新興市場股票型基金表現優於其基準指數的機率,也傾向大於其他已開發市場股票型基金。我們也觀察到,哪些資產類別可能更合適主動式管理,而非被動式管理。

主動式與被動式的新機會

當許多投資人依循市場效率前緣曲線的方式思考,以決定該採用主動式還是被動式投資方法之時 (在市場效率較低的環境中,青睞主動式投資;並在市場效率較高的環境中,青睞被動式投資),然尚有許多其他因素,鼓勵投資人應考慮同時使用主動式與被動式投資商品。

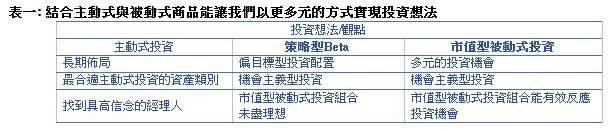

舉例而言,隨著以價值為導向而建構資產配置的過程中,各式投資觀點會隨之浮現。在此時,我們首先要考量的是,要以主動式商品,還是使用被動式商品,亦或使用有規則可循的策略型商品,做為反映投資想法的主要工具。

為投資組合挑選合適投資商品,是依照其目標而定;比方說,在投資組合是以費用最低為目標的前提下,主動式基金鮮少會被採用;然我們觀察到,能靈活結合主動式基金、被動式基金與策略型 Beta 的商品範疇,會是非常有效的投資方式。此外,由於仍有一些側重在特定地區、國家或產業的主動式管理基金,若在投資組合中納入被動式與策略型 Beta 的產品,將有利建構更有效率的投資組合。

主動式管理依舊稱霸

僅管被動式商品持續發展,然我們依舊對主動式經理人抱持高度信心;部份原因在於市場的非效率性;不過,也是由於被動式商品目前進一步發展的程度相對有限、費率差異化的激烈競爭、欠佳的指數追蹤等因素。在此前提下,投資人切忌盲目的挑選被動式商品,尤其被動式商品所追蹤的基準指數各有特色。因此,投資人務必了解被動式商品的投資佈局是否與預期相符,甚至投資人或許會發現,部份資產類別可能還是以主動式管理為佳。

勿忘投資目標

在對投資組合的不同資產類別進行比重配置之時,投資人必會參考歷史表現,以做為風險與報酬之間評估依據。而在報酬並非保證、費用是無可避免的前提下,將費用最小化自然成為投資流程篩選商品的原則之一。

晨星建議投資人參考以下綜合主動式與被動式商品以期達到投資效益最佳化的方式,

●盡可能地降低投資成本

●重視符合各式篩選條件的主動式基金,並對符合條件的被動式基金持開放態度

●在投資商品符合各項條件之後,投資人要留意標的流動性與交易風險

●確定投資觀點或想法能有助投資組合達到其投資目標

(本文由晨星英國撰寫,晨星台灣編譯)

c2016 晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及 (或) 其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純屬研究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產品。